随着大数据、云计算、人工智能等技术的快速发展,数字化已经成为各行各业转型升级的必由之路。保险业作为金融行业的重要组成部分,积极拥抱科技变革,将数字化作为行业转型升级的重要引擎,不断深化对前沿科技的创新运用,加码保险信息技术投入,深化保险供给侧结构性改革,持续提升运营效率和客户体验。

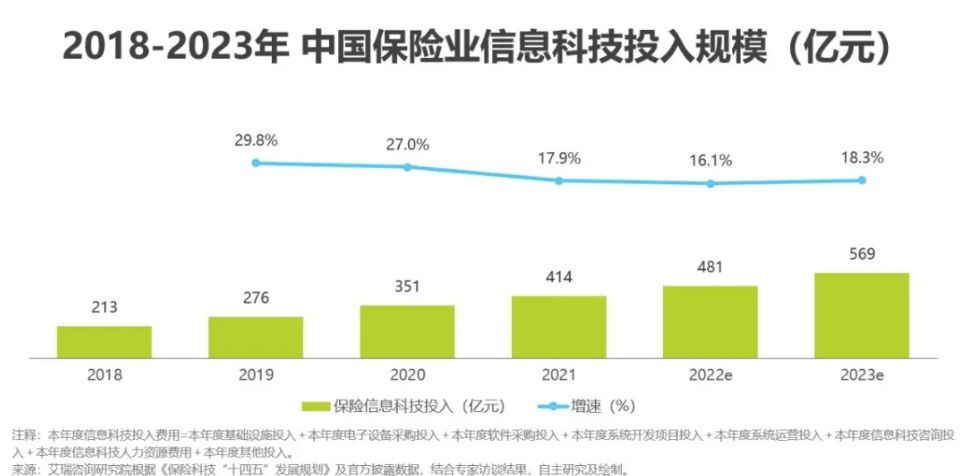

据艾瑞咨询测算,2021年中国保险业信息科技投入规模约为414亿元,预计我国保险信息科技投入规模仍将保持稳步增长,并有望在2023年达到569亿元。

政策驱动保险数字化转型步入深层次

近几年银保监会陆续发布多项监管政策及指导意见,涉及财产险、健康险、互联网保险等多个领域:

▪ 2018年6月发布的《中国保险服务标准体系监管制度框架(征求意见稿)》提及,要推进保险服务数字化转型升级,加快数字保险建设,构建以数据为关键要素的数字保险。

▪ 2020年5月出台的《关于推进财产保险业务线上化的指导意见》提及,到2022年,车险、农险、意外险、短期健康险、家财险等业务领域线上化率达到80%以上,鼓励具备条件的公司探索保险服务全流程线上化。

▪ 2022年1月发布的《关于银行业保险业数字化转型的指导意见》提出了数字化转型工作目标,到2025年,银行业保险业数字化转型取得明显成效。

▪ 2022年1月出台的《金融科技发展规划 2022-2025》强调:以加快金融机构数字化转型、强化金融科技审慎监管为主线,将数字元素注入金融服务全流程,将数字思维贯穿业务运营全链条,注重金融创新的科技驱动和数据赋能。

▪ 2022年5月《中国保险业标准化“十四五”规划》提及:推动保险业风险监管的基础数据标准建设,完善保险业监管数据体系建设,加强数字监管、智慧监管能力建设,推进保险业风险监管智能化水平持续提升。

……

2024保险业数字化转型趋势展望

政策支持下,众险企基于业务与科技发展的实际需求加速数字化转型建设,将数字保险高质量发展持续提升至新的高度。展望未来,保险业数字化将呈现以下趋势:

① 险企数字化建设借力外部IT

到2024年,33%的保险公司将增加对外部应用开发服务的投资,这将对数字化业务营收产生积极影响,并使得保险公司来源于数字化业务收入的份额增加15%。DevOps在软件开发工作中带来的高度敏捷性已被业界广泛接受并已取得成效,软件开发和DevOps团队现在正在探索如何在预算紧缩和技能差距扩大的情况下,缩短提高价值实现的时间和提高生产效率。通过采用基于外部能力的应用程序开发服务,保险公司将获得一些优势,例如获得专业知识和最先进的技术、资源稳定以及快速高质量地开发和部署新的数字产品和服务。

② 生成式AI提升销售

到2027年,基于生成式AI(GenAI)的顾问支持工具将通过提供个性化和共情的参与规模化,使分销销售额激增15%,销售投资回报率提高20%。保险业应用生成式AI进行知识管理,能为座席提供定制化的洞察和有效的互动策略,直接影响销售效率。传统上,座席一直在努力应对诸如通用外展、有限的个性化和手动记笔记等挑战。然而,生成式AI即将彻底改变这一格局,因为它为代理配备了从过去交互中收集到的个性化工具。通过 AI 生成的解决方案和脚本,准备过程变得简化和精确。外联工作变得更加精确和定制,从而丰富了跨渠道互动。这种生成式AI和销售活动的融合优化了工作,使专业人员能够确定工作的轻重缓急,真实地参与,并提升整体生产力。

③ 中台驱动保险核心能力整合再造

伴随保险机构业务场景的不断拓展与业务渠道的不断丰富,内部系统相互独立、重复建设的遗留问题愈加凸显,使保险机构无法凝练、调集自身的优势资源,掣肘在线渠道的多端运营与在线需求的敏捷响应。而中台战略则为保险机构提供了内部能力共享、外部生态融合的双赢解法。中台作为保险机构前台业务与后台职能的隔离带和资源的缓冲带,将保险系统的通用能力与核心能力进行划分重构与整合沉淀,最终形成对内连接数据孤岛、对外敏捷响应需求的企业级能力复用平台, 赋能保险机构从自身出发,由内及外实现治理演进、资源发掘与效能释放。

④ 自主可控的云服务为保险机构的长期诉求

77.42%的保险机构已采用云计算开启新一代核心系统建设,混合云为数据与应用程序部署提供了更高灵活性,是保险核心系统偏好的云部署模式;34.62%的保险机构已建立“IaaS+PaaS+SaaS”的多层次云能力, SaaS凭借按量订阅、简化部署、快速验证等诸多优势,成为保险机构云化建设的重要切入口。值得注意的是,云平台建设是一项贯穿基础资源、技术架构、开发治理的复杂工程,因地制宜的策略、循序渐进的规划、核心技术的掌控将成为保险机构降本增效、长期发展的关键助力。

蓝凌信创OA,助推险企数字化转型建设

顺应数字化转型趋势,结合服务众多险企的成功经验,蓝凌升级保险企业信创数智化管理解决方案,助力险企构建全栈信创办公平台,赋能安全办公、管理升级、应用合规,增强自主可控能力。

▲方案规划

▲全生态链适配(仅选取部分展示)

● 智能门户:以岗位、角色、权限、智能推荐为基础,搭建“千人千面”智能门户,包括领导门户、代理人门户、业务员门户等,让不同岗位员工快速获取工作信息、办公应用;整合资源,实现多系统消息与待办集中推送,实现专项工作入口统一、角色化协同空间构建。

● 流程管理:核保承保、理赔给付、产品研发、人力、财务等各项流程E化落地,实现流程起草、审批、沟通、驳回、发布、实施反馈、废弃等全周期在线管理,提升流程流转效率,助力业务高效运营。

● 文事会管理:搭建公文管理、会议管理、督办管理、任务管理等多领域协同管理平台,助力险企办文办会办事更高效,助力业务高效运营。

● 合规管理:风险管理、内控管理、合规管理、法务管理、审计管理等场景一体化管理,帮助企业强管理、防风险、促发展。

● 智能合同管理:支持OCR识别、国产化电子签章等,提供从合同起草、审批到执行、归档、统计等全生命周期服务。

● 智能知识管理:实现知识采集、加工、存储、共享等过程的智能化支撑,覆盖智能入库、智能入图、智能搜索、智能问答、智能编写、智能采集等系列功能,并构建营销、客服等各类场景驱动的知识应用,全方位助力组织提升知识管理水平。

● 系统集成:集成理赔、财务等险企常用业务系统,统一消息、身份认证、门户等,实现系统单点登录,大幅提升员工的工作效率。

蓝凌险企信创数智化管理解决方案已在中国人寿、华安保险等众多企业中成功应用。未来,蓝凌将不断深化和完善数智化办公应用,赋能险企数字化转型建设。

蓝凌软件2001年成立于深圳,网页搜索“蓝凌软件官网”“蓝凌OA”或关注微信公众号“蓝凌研究院”,或添加蓝凌顾问微信“landray888”,申请免费体验蓝凌数智化产品,免费下载《2024保险企业数字化白皮书》!

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。