目前,国内新型基础设施建设已经取得初步成效,总体可以概括为三个“加快”,即国内信息技术设施加快升级、融合基础设施加快布局、创新基础设施加快优化。在此之前,华夏基金于2022年6月发行的华夏中证基建ETF(代码:159635),为投资者布局基建板块提供了新工具。

最近,华夏基金顺势推出华夏中证基建ETF的联接基金——华夏中证基建ETF发起式联接基金(A类:017683;C类017684),为投资者一键布局基建板块,提供了一款省心省力、成本低廉的场外指数投资工具。

一、新老基建珠联璧合相辅相成,“稳增长”下基建板块布局正当时

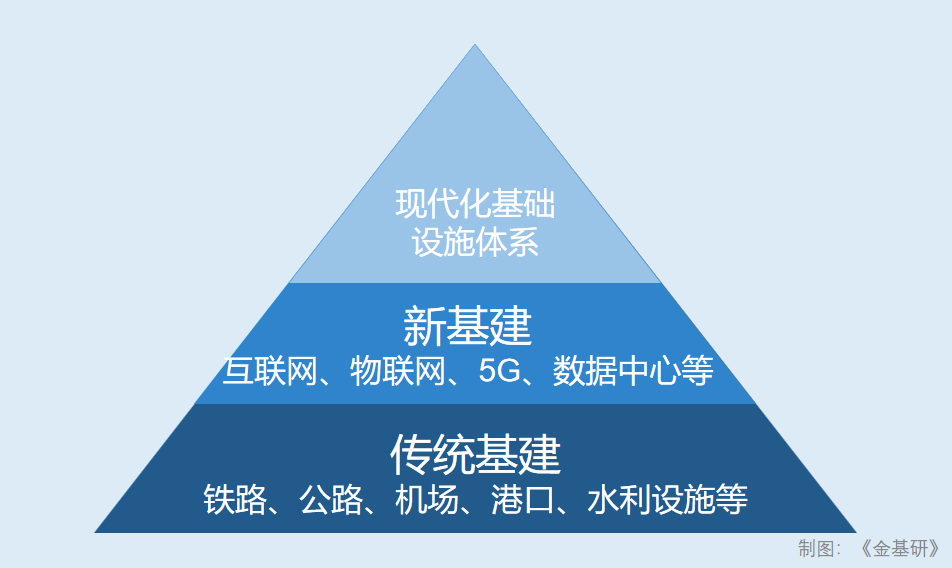

二十大报告指出,未来要加快构建新发展格局,着力推动高质量发展,而在基础设施建设方面,要优化基础设施布局、结构、功能和系统集成,构建现代化基础设施体系。

“新基建”和“老基建”的关系,相辅相成、并肩前行。新基建之中,互联网、物联网、特高压输电线路的铺设、5G网络基站的建设需要传统基建为其建设地基、修路架桥,而传统基建想要高效、有序地进行,则需要新基建之中网络、数字等技术的支持。

总而言之,传统基建和新基建的共同发展,起到了“1+1>2”的效果,在未来,国内的经济社会发展离不开传统基建和新基建的“珠联璧合”,构成了我国现代化的基础设施体系。

回顾过去,每当经济增长乏力,基建就成为拉动经济增资的“发动机”。而基建投资的强度,政策支持力度是主要的影响因素之一。

2022年12月召开的中央经济工作会议强调,2023年要坚持稳字当头、稳中求进,继续实施积极的财政政策和稳健的货币政策,加大宏观政策调控力度,加强各类政策协调配合,形成共促高质量发展合力。另外,2023年政府工作报告也强调,2023年的工作要坚持稳字当头、稳中求进,突出做好稳增长等工作。

也就是说,在2023年,基础设施建设仍然是国内经济社会发展的重点之一,基础设施建设将有望成为时代特征鲜明的投资领域,传统基建和新基建的投资机会仍有待挖掘。

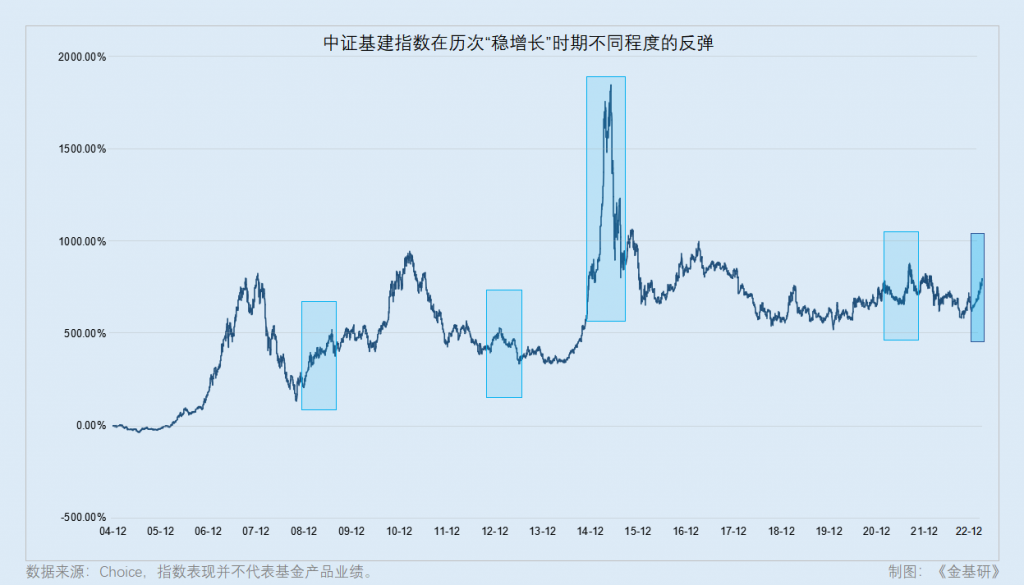

回顾中证基建指数在历史上的表现,在每一次稳增长阶段中,中证基建指数均出现了不同程度的触底反弹。而在2023年的前两个多月,中证基建指数便迎来了一轮上涨行情(图中右侧深蓝色方框部分)。

由此可见,在“稳增长”政策面下,布局基建板块或是正当时。

二、“中”字头基建成分股助指数成长,成分行业为指数增长“加持”

从指数的成分行业方面看,指数的成分行业能在一定程度上反映指数成分股的结构,而行业的表现能够影响指数的整体表现。

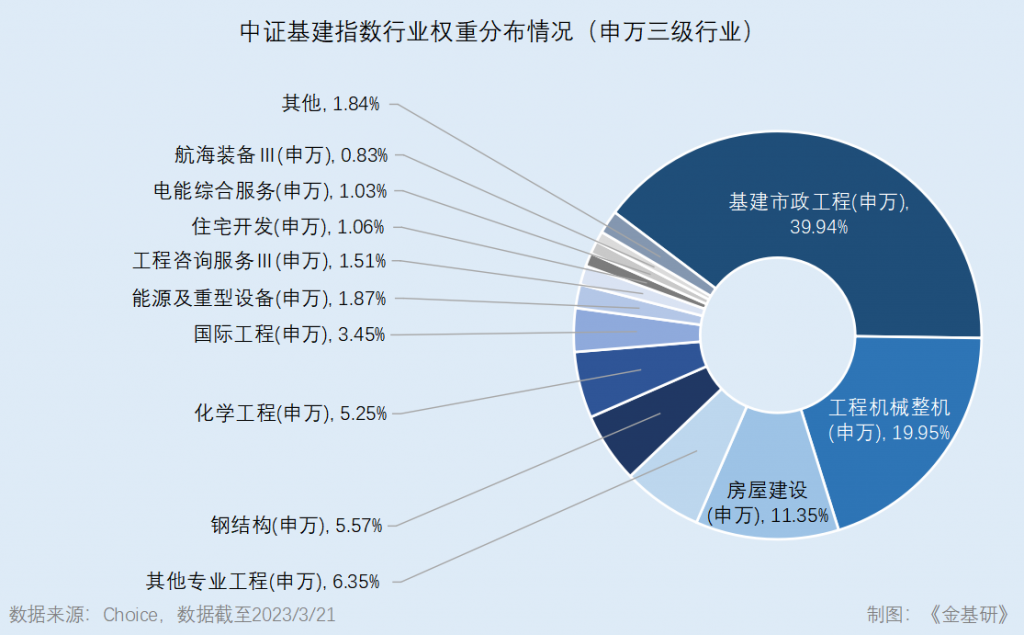

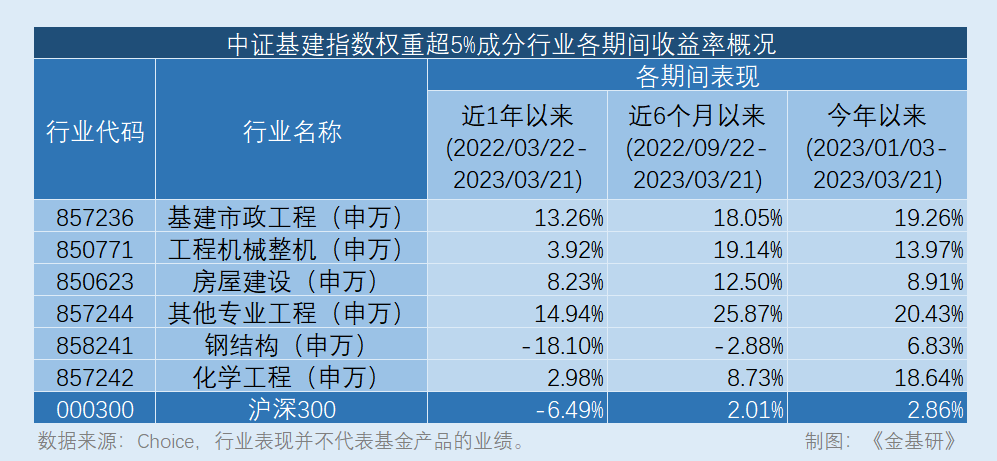

截至2023年3月21日,按照申万三级行业划分,华夏中证基建ETF发起式联接所跟踪的中证基建指数,主要涵盖了基建市政工程、工程机械整机、房屋建设、其他专业工程、钢结构和化学工程等细分行业。

在权重超过5%的行业中,除钢结构行业外,其他5个行业近1年以来、近6个月以来以及今年以来的表现均好于沪深300指数,且均获得正收益率。其中,权重最高的基建市政工程行业三个期间内的收益率均超过10%。

一般而言,大盘股实力较强,收入比较稳定,抗跌性更强,稳定性较好。而那些成分股市值规模偏大的基金,其整体的流动性会更好。中小盘股的震荡幅度较大盘股更大,成长性较好,在市场震荡时获得超额收益的可能性更高。

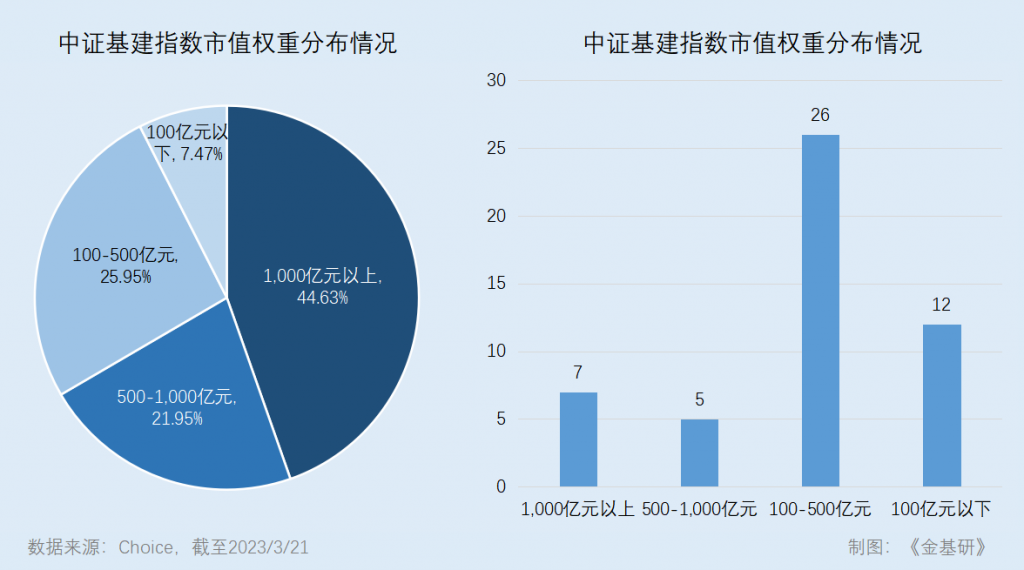

从市值权重分布情况来看,中证基建指数权重更加集中于1,000亿元以上市值区间标的,占比达44.63%。从市值数量分布情况来看,100-500亿元以下市值区间标的达到26只。

从整体上看,中证基建指数涵盖的龙头股在数量上虽然不多,但权重占比较高,而小市值股票数量则更多。

简言之,中证基建指数在权重和数量两个角度上分别持有了大盘股和中小盘股,能够获取大盘股的稳定收益,又有机会获得中小盘股成长带来的收益,进可攻退可守。

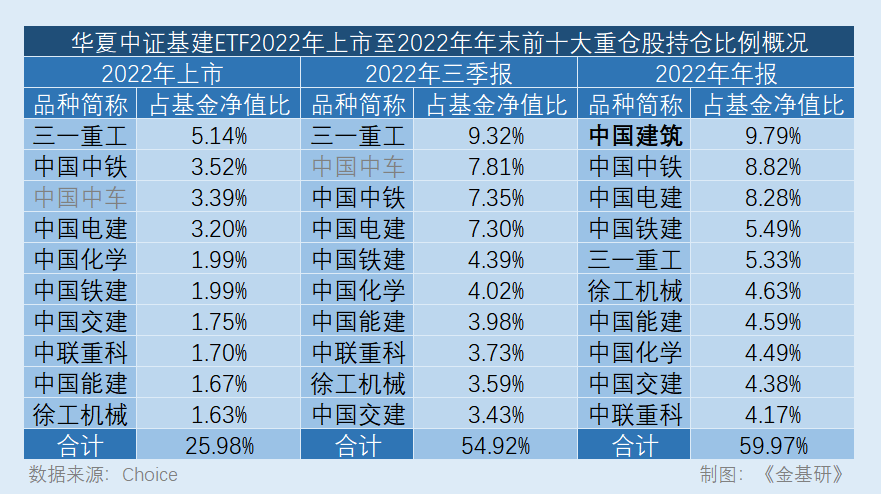

从华夏中证基建ETF所重仓的股票方面看,自2022年上市以来,重仓股构成变化较小,仅有一只股票发生过更换,前十大持股占基金净值的比例则从25.98%提高到59.97%。2022年年报显示,华夏中证基建ETF的第一大重仓股为中国建筑,这只股票占基金净值的比例为9.87%,在此之前这只股票未进入过华夏中证基建ETF的前十大重仓股。

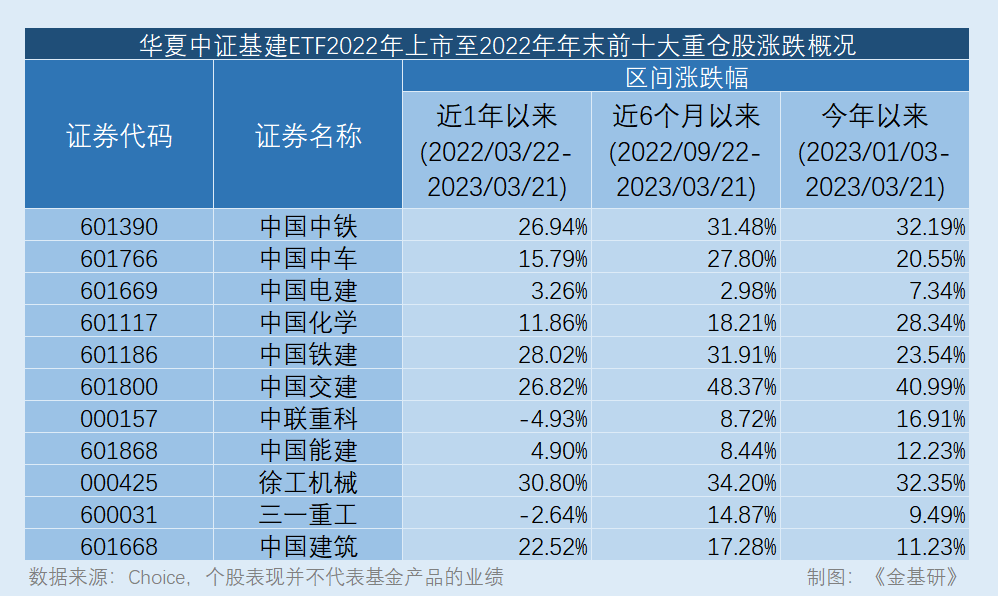

从华夏中证基建ETF重仓股的表现上看,今年以来,中国中铁、中国交建、徐工机械三只重仓股获得了超过30%的收益率,而中国交建的收益率则高达40.99%。将目光放到近一年以来,中国中铁、中国铁建、中国交建等多只重仓股收益率仍超过20%,其中中国铁建收益率为28.02%,徐工机械更是高达30.80%。

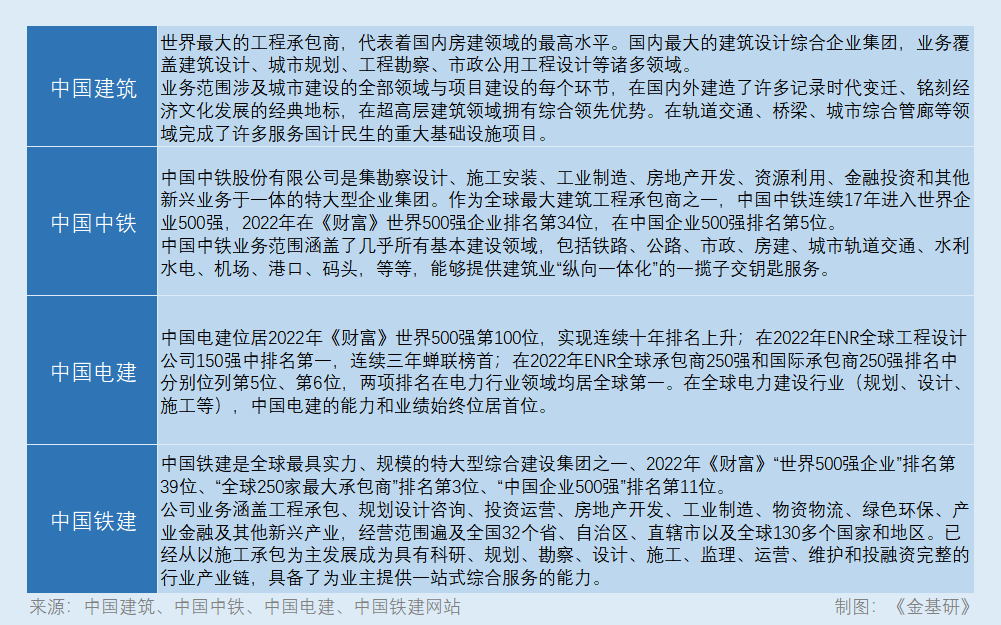

在华夏中证基建ETF2022年年报披露的重仓股之中,多数为国内各细分行业的龙头企业。例如,中国建筑是国内主要的建筑设计综合企业集团;中国中铁的业务范围涵盖了大部分基本建设领域;中国电建在2022年ENR全球工程设计公司150强中排名靠前。

在“中”字头和其它股票的助力之下,中证基建指数今年以来“跑得快”、“跳得高”。

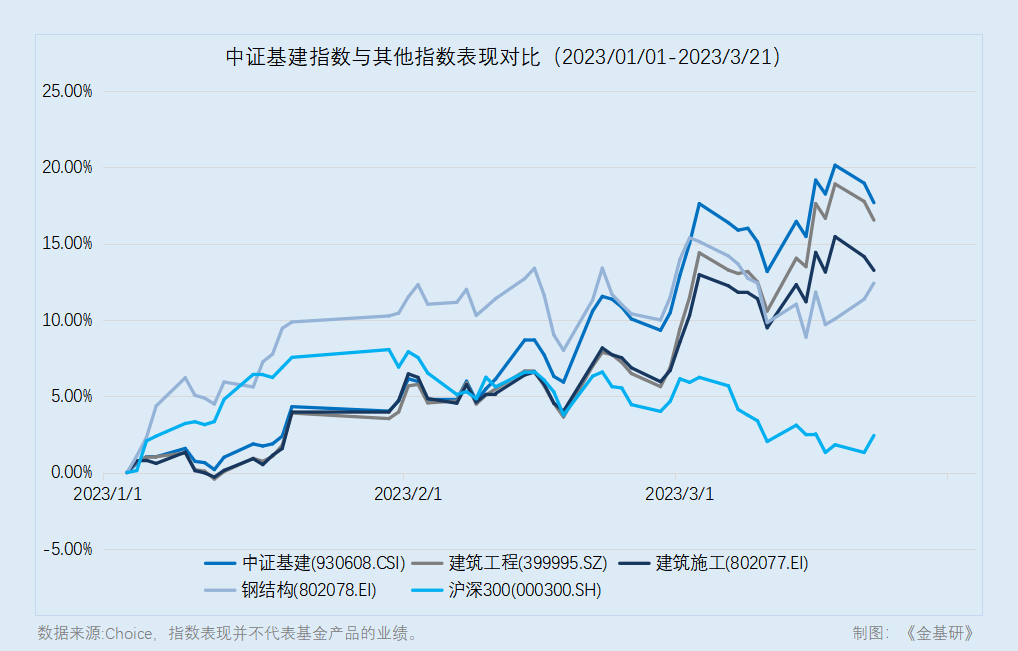

今年以来,国内市场建筑施工、基础建设、钢结构等基建领域相关的板块迎来了一波上涨行情。2023年1月3日至3月21日,建筑施工、钢结构、基建工程三个指数分别上涨15.01%、15.07%、18.25%,中证基建指数则上涨19.2%。与此形成对比的是,同期内沪深300指数涨幅仅为2.86%。由此可见,基建领域相关的板块今年以来上涨的势头较为强劲。

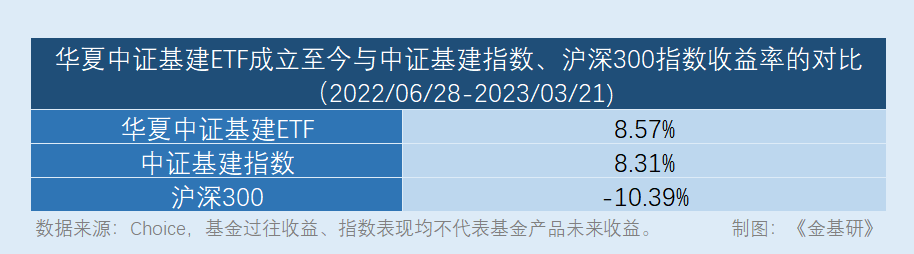

而华夏中证基建ETF(159635),自2022年6月28日至2023年3月21日,涨幅为8.57%,同期中证基建指数的涨幅为8.31%,而沪深300指数则跌10.39%。

三、指数市盈率处于历史相对低位,基建板块投资价值未来可期

一般而言,指数的市盈率越低,该指数越具有投资价值。

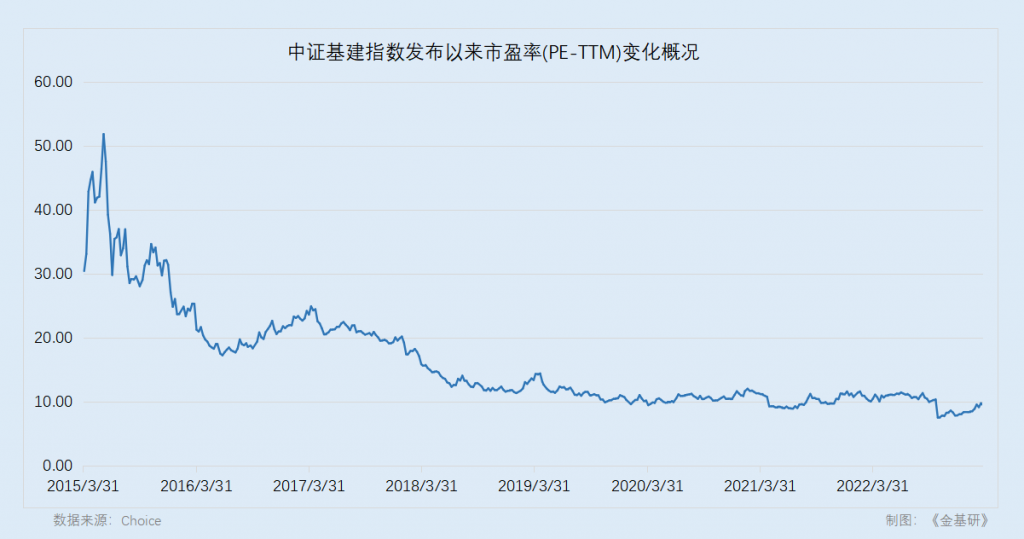

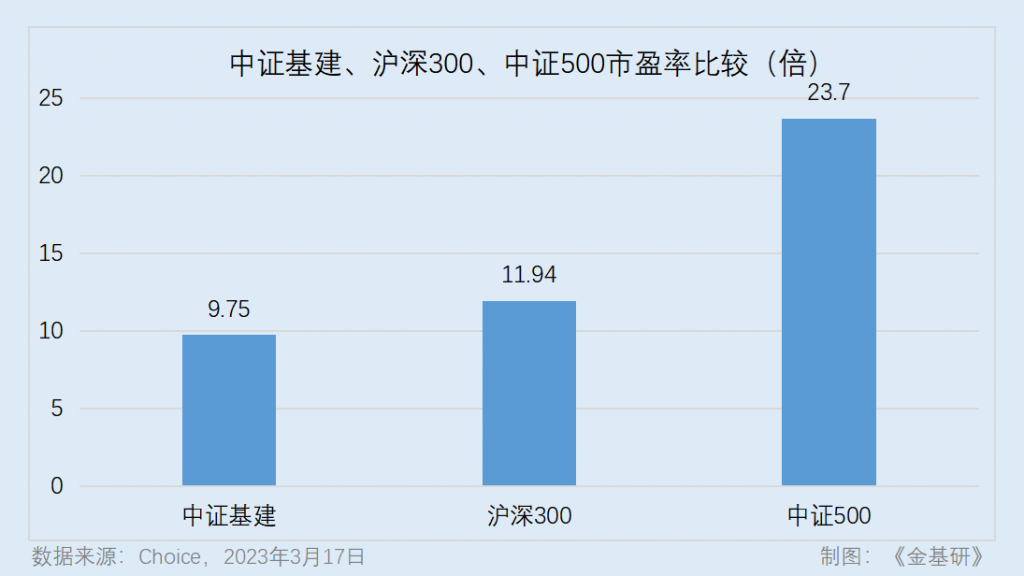

在估值上,中证基建指数估值水平较为合理,最新市盈率估值为9.75倍(2023年3月17日),位于指数基日以来的18.8%分位处。也就是说,中证基建指数的市盈率处于历史以来的相对低位。

而与沪深300、中证500等宽基指数相比,中证基建指数的市盈率也处于相对较低的水平。截至2023年3月17日,沪深300指数和中证500指数的市盈率均高于中证基建指数的市盈率(如下图)。

综上所述,目前,已有多个政策指出,未来需要构建现代化基础设施体系,而该体系的建设离不开基础建设行业的发展。而中证基建指数及其成分行业近1年以来表现好于沪深300指数,再结合中证基建指数本身低估值、成分股质量良好等因素,有望在后市中呈现出广阔的投资空间。

正在发行的华夏中证基建ETF发起式联接基金(A类:017683,C类:017684),联接华夏中证基建ETF(代码:159635),紧密跟踪中证基建指数,建仓成本、成体费用均较华夏中证基建ETF更低。在中证基建指数整体估值偏低、政策支持等背景下,华夏中证基建ETF发起式联接基金未来或能产生客观的超额收益。而且,ETF联接基金在场外交易,投资者投资ETF联接基金无需开通股票账户。因此,对于看好基建行业,相信政策力量的投资者而言,如果还没开通股票账户,可借道华夏中证基建ETF发起式联接基金一键布局基建板块。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。